こんにちは。ノマド家族のぱぱぞん(@nomadkazoku)です。

2023年4月、我が家はマレーシア移住をはたし、クアラルンプールで暮らしています。

海外居住者となってしまうと、日本の銀行や証券会社が利用できなくなると知り、居住国によらず無料(条件付き)で口座維持ができるアメリカの銀行口座(旧ユニオンバンク)と証券口座(Firstrade証券)の口座開設しました。

関連記事

>> 米国ネット証券会社「Firstrade」口座開設方法【15分で完了】

>> Firstradeへの送金にも使える!プレスティアSMBC信託銀行が意外とイケてる理由

>> 海外送金Wise(ワイズ)の魅力とは?海外移住者が選ぶ3つの理由

米国の証券口座は、日本の証券口座のように「特定口座(源泉徴収あり)」を利用できないため、自ら確定申告する必要がありとてもメンドクサイです。。。

ただし、海外に1年以上滞在する「非居住者」であれば、国外源泉所得は非課税。

1月1日時点で日本に居住していなければ、住民税も支払う必要がなくなります。

今回の記事では、海外の証券口座をお持ちの方向けに「海外移住前の確定申告」の手間を最小限にしつつ、きっちり確定申告をする心構えについてお伝えしたいと思います。

Firstrade【取引分析ツール】を開発中!

Firstrade証券の確定申告でお困りの方へ、朗報です!取引履歴のCSVファイルをアップロードするだけで、レートの計算から確定申告用書類の作成まで自動化できるツールを開発しました。Firstrade口座での所得の日本円換算が、わずか3分で完了。 詳しい使い方は「Firstrade証券の確定申告がラクになる!自動計算ツールの決定版」をご覧ください。

【米国株】Firstradeの確定申告の手間を最小限にする秘策

まず、米国株にかかる基本的な税率は、以下の表の通りです。

| 売却益(譲渡益課税) | 配当金(配当課税) | |

| 米国 | 非課税 | 10%(米国非居住者) |

| 日本 | 20.315%(※1,2) | 20.315%(※1,2) |

米国株取引では、売却益は非課税。配当金は10%(※米国非居住者)が源泉徴収されます。

日本株取引では、売却益・配当金ともに源泉徴収税率は原則一律20.315%です。

ただし、海外の証券口座を利用する場合、日本の税金は源泉徴収されないため、確定申告をする必要があり、課税方法の選び方によって税率が変わります。

※1 「総合課税」を選択した場合、課税所得に応じて税率が変動=所得税の税率

※2 「申告分離課税」を選択した場合、”譲渡損と通算後”の利益に対し20.315%

米国株投資で稼いだ利益の内、課税対象となるのは次の2つ。

- 売却益(譲渡益課税)

- 配当金(配当課税)

売却益(譲渡益課税)

売却益は、読んで字のごとく売却して初めて発生する利益です。

つまり、株を売らなければ利益は発生(確定)しません。

だから私は日本の居住者である間は、長期保有前提のETFのみを買い、売らずにただ持ち続ける!

はい、これで「売却益」の確定申告は不要になりました。

※もし売りたい人は、こちらの記事をどうぞ!

関連記事

>> 海外証券口座(Firstrade)利用時の確定申告方法【俺の暫定版】

配当金(配当課税)

こちらも「配当金を出さない株・ETF」に限定して買う!

という選択肢もなくはないですが、それだと投資先がかなり制限されてしまうため、配当課税は甘んじて受け入れましょう。

債券ETFの場合、毎月配当されるので少し面倒です。

株式や株式系ETFの場合、基本は四半期、半年毎や年一回もあるので、それほど手間もかかりません。

以上を踏まえた上で、この記事では売却益を出さずに「配当金のみ」確定申告をすることを前提に、下記3ステップで解説していきます。

- Firstradeの配当金利益を円換算で計算する【為替】

- 課税方法を選ぶ【申告分離課税 or 総合課税】

- 外国税額控除で二重課税を回避

Firstradeの配当金利益を円換算で計算する【為替】

配当金で得た利益は、日本円に換算して計算する必要があります。

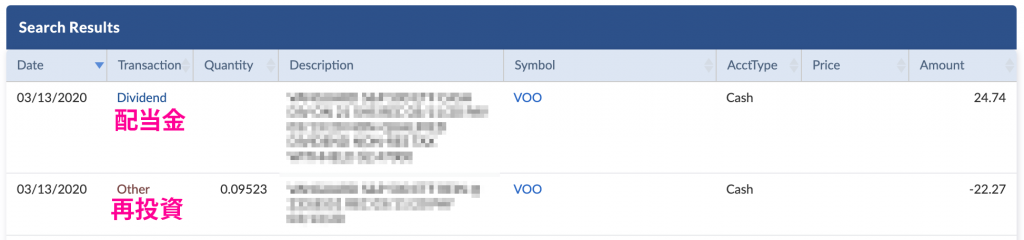

例えば、こちらの配当金の場合

配当金:$24.74

再投資:$22.27(10%税引後)

米国で源泉徴収後、再投資された「$22.27」が日本の課税対象となる利益です。

この利益を米ドルを円で換算する必要があるのですが、申告で使用する為替計算の根拠は統一する必要があります。

ぼくの場合は「三菱UFJ銀行公表の外国為替相場一覧表」の米ドルの公表仲値(TTM)を使用しています。

利 益:$22.27

TTM :¥105.17(2020/03/13)

円換算:¥2,342

という形で、配当金の利益をExcelなどで集計しています。

具体的|Firstrade(海外証券口座)の配当所得を確定申告する方法

がんばらない確定申告方法を具体的な操作画面付きで解説してみました。

課税方法を選ぶ【申告分離課税 or 総合課税】

課税方法の選び方は、すごくシンプルです。

申告分離課税の税率

今回のように株式を「売却」しない前提の場合、

”譲渡損との通算”はできないため「20.315%」固定となります。

総合課税の税率

所得金額に応じて、税率は以下の通り。

もし、課税所得が330万円以下の場合は、総合課税として申告した方がお得です。

外国税額控除で二重課税を回避

「外国税額控除」を利用すると、米国内で配当金から徴収された「税率10%」を取り戻せる可能性があります。

ただし、かなりややこしいので「別の記事」にまとめたいと思います。

ざっくり説明すると、年間30万円の配当金に対する米国の源泉調整30,000円分相当の内、 所得額に応じて、一部〜全額を取り戻せる制度です。

結論 海外移住前提の海外口座の株は売却しない方がラク

以上「Firstradeの確定申告の手間を最小限にする秘策」について解説しました。

基本的には、海外移住前にFirstrade証券口座を開設した方向けです。

日本国内に住む方でも、長期保有前提であれば同様の方法で確定申告の手間を省くことはできそうですが、やはり国内の証券会社を使うほうがメリットが多そうです。

かなりマニアックな情報になってしまいましたが、お役に立てばこれ幸いです。

ではまた!